Série Como Declarar Investimentos no Imposto de Renda | Ações

Este artigo apresenta um resumo sobre a tributação das Ações. Pode parecer bem complicado e trabalhoso, mas se você seguir esse guia passo a passo não terá dificuldades para incluí-las na Declaração Anual de Imposto de Renda Pessoa Física 2012.

Tributação

A tributação das ações tem diversas peculiaridades, mas podem ser resumidas nos seguintes itens:

- Os Ganhos de Capital (Lucros) na venda das ações são tributados à alíquota de 15%

- Os Dividendos são isentos de Imposto de Renda

- Os Juros Sobre Capital Próprio (JCP) parecem dividendos, mas tem uma sutil diferença: são tributados na fonte à alíquota de 15%, ou seja, o investidor já recebe o valor líquido

- Vendas (e não lucro) de até R$ 20 mil por mês são isentos de Imposto de Renda

- O Imposto de Renda deve ser calculado pelo investidor com base no lucro das vendas realizadas no mês anterior e pagas por DARF até o último dia do mês seguinte

- Os custos de corretagem e emolumentos podem ser descontados do cálculo do lucro/prejuízo

- Prejuízos realizados num mês podem ser compensados com ganhos em meses subseqüentes para efeito de Imposto de Renda

- Em cada operação de venda é retido um imposto no valor de 0,005% (o famoso “dedo-duro”), mas que pode ser compensados

- Os Day-Trades (operações de quantidades iniciadas e encerradas no mesmo dia e na mesma corretora) são contabilizados à parte. Nesse caso, o Imposto de Renda Retido na Fonte (o dedo-duro) é de 1% do lucro. Os ganhos são tributados à alíquota de 20% e prejuízos em day-trades só podem ser compensados por lucros em day-trade

- ETF (fundos de índice como o BOVA11, PIBB11, etc) e Fundos Imobiliários têm regras específicas e não necessariamente seguem todas essas regras

Outro aspecto que merece atenção é a apuração de lucros. Quando um investidor faz uma compra, deve ser calculado o preço médio (incluindo os custos!) de aquisição daquela ação. Se o investidor já tinha investimento naquela ação, deve ser calculado o novo preço médio ponderado por ação. Nas vendas, compara-se o preço médio de compra com o preço médio da venda para determinar o lucro/prejuízo realizado. O Imposto de Renda só é devido quando as ações são vendidas com lucro. Para exemplificar:

- Comprando 1.000 ações da XYZW4 por R$ 30,00, mais R$ 25,40 de custos (corretagem/emolumentos), significa que o preço médio de aquisição é R$ 30,0254

- Se em outro dia vender 500 ações da XYZW4 por R$ 32,50, recebe R$ 16.250. Se tirar R$ 14,70 de custo (corretagem/emolumentos, mas sem incluir o “dedo-duro”), recebe apenas R$ 16.235,30, o que significa que o preço médio de venda foi de R$ 32,4706

- Para apurar o lucro/prejuízo, tenho a quantidade vezes a diferença entre o preço médio de venda e de compra: 500 x (R$ 32,4706 – R$ 30,0254) = R$ 1.222,60 de lucro

- O “dedo-duro” que aparece na nota de corretagem da venda com o nome “I.R.R.F. s/ operações”, é de 0,005% * 500 * R$ 32,50 = R$ 0,81

Observe que existem muitos detalhes. Investir diretamente em ações tem algumas vantagens, mas exige organização e dedicação. Aos investidores que não declaram corretamente as operações com ações, lembrem-se que o “dedo-duro” informa a Receita Federal de todas as vendas. Por isso insisto na escolha de um programa para controle das finanças pessoais que contemple a parte de investimentos. Outra solução é utilizar serviços prestados por corretoras ou empresas para fazer esse controle de carteira e cálculo de Impostos a Pagar. Para os que acham isso muito complicado, os fundos de ações podem ser alternativas mais interessantes.

De qualquer jeito, para evitar problemas na Declaração Anual, siga o roteiro abaixo.

Declaração anual de Ações no Imposto de Renda

Tenha em mãos todos os Informes de Rendimentos enviados pelas empresas das quais você recebeu dividendos ou JCP, boa parte das informações necessárias estão lá. Se algum Informe de Rendimentos não chegar pelo correio, entre em contato com a área de Relações com Investidores (RI) da empresa para solicitar uma 2ª via. Veja a seguir os guia para cada situação:

- I. Como declarar os Dividendos das Ações?

- II. Como declarar os Juros sobre Capital Próprio das Ações?

- III. Como declarar os Ganhos com Ações em vendas menores que R$ 20 mil por mês?

- IV. Como declarar os Ganhos com as vendas de Ações?

- V. Como declarar o Saldo investido em Ações?

I. Como declarar os Dividendos das Ações?

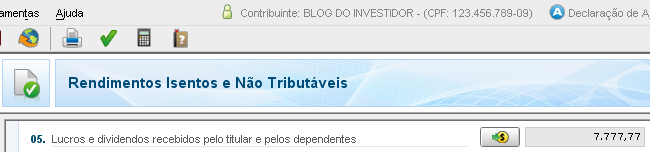

Os dividendos são recebidos são isentos de Imposto de Renda. No programa IRPF 2013:

- Entre na opção Rendimentos Isentos e Não Tributáveis

- Clique no botão à direita de 05. Lucros e dividendos recebidos pelo titular e pelos dependentes

- Clique no botão Novo

- Escolha o Tipo de Beneficiário e Beneficiário nos menus

- Complete os campos CNPJ, Fonte pagadora e Valor com as informações do Informe de Rendimentos

- Clique em OK

- Se necessário, repita o procedimento dos passos 3 a 6 para incluir os Dividendos de outras empresas, conforme a figura abaixo

- Clique em OK

II. Como declarar os Juros sobre Capital Próprio das Ações?

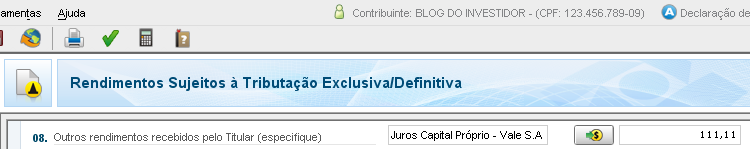

Os Juros sobre Capital Próprio são tributados diretamente na fonte. Dessa forma, o investidor já recebe o valor líquido informado no Informe de Rendimentos. No programa IRPF 2013:

- Entre na opção Rendimentos Sujeitos à Tributação Exclusiva/Definitiva

- Clique no botão à direita de 08. Outros rendimentos recebidos pelo Titular (especifique)

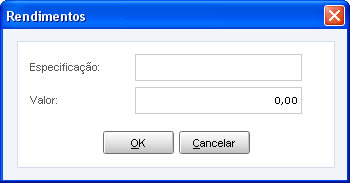

- Clique no botão Novo

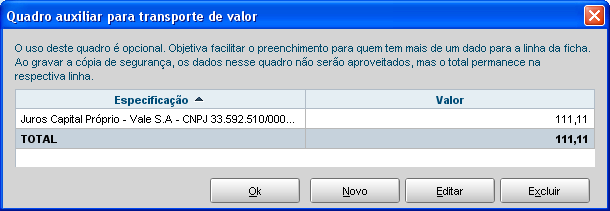

- No campo Especificação, digite uma descrição contendo o tipo (Juros sobre Capital Próprio), o nome e o CNPJ da empresa conforme consta no Informe de Rendimentos

- No campo Valor, digite o valor dos rendimentos (JCP) exatamente como consta no Informe de Rendimentos

- Clique em OK

- Se necessário, repita o procedimento dos passos 3 a 6 para incluir os Juros sobre Capital Próprio de outras empresas, conforme a figura abaixo

- Clique em OK

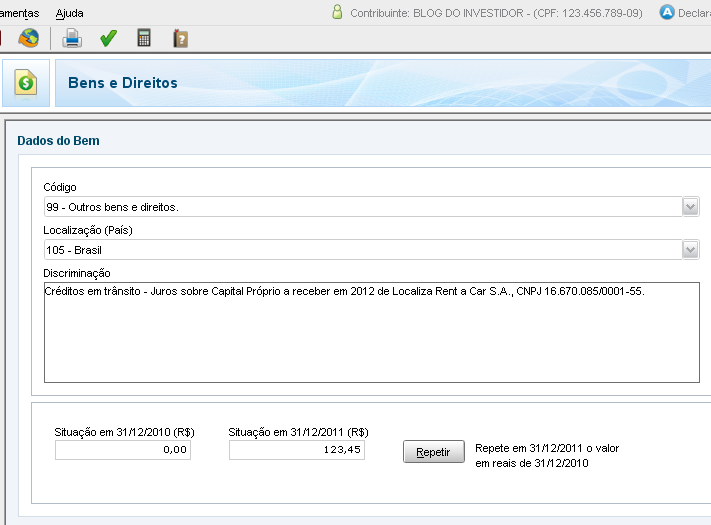

Caso os Juros sobre Capital Próprio de alguma empresa estejam enquadrados na opção Declarados a Serem Pagos no Informe de Rendimentos, serão necessários os passos a seguir:

- Entre na opção Bens e Direitos

- Procure entre as opções existentes se existe alguma linha com a discriminação “Créditos em trânsito – JCP – Empresa XYZ, CNPJ 99.999.999/0001-99”. Caso já exista essa linha, selecione essa linha, clique no botão Editar e pule para o passo 5 abaixo. Caso não exista, clique no botão Novo

- No campo Código, escolha a opção 99 – Outros bens e direitos

- No campo Discriminação, digite uma descrição contendo o tipo do lançamento (Crédito em trânsito referente a JCP a receber em 2012), o nome e o CNPJ da empresa conforme consta no Informe de Rendimentos

- No campo Situação em 31/12/2012, digite o valor do saldo a receber exatamente como consta no Informe de Rendimentos

- Clique em OK

- Se necessário, repita o procedimento dos passos 2 a 6 para incluir os créditos em trânsito de outras empresas

III. Como declarar os Ganhos com Ações em vendas menores que R$ 20 mil por mês?

Nas vendas de menos de R$ 20 mil de ações por mês, o lucro é isento de Imposto de Renda (no exemplo do começo do artigo, o lucro é de R$ 1.222,60, e não os R$ 16.235,30!). Isso não descarta o cálculo do valor, já que deve ser lançado no programa IRPF 2012 da seguinte forma:

- Entre na opção Rendimentos Isentos e Não Tributáveis

- Clique no botão à direita de 18.Ganhos líquidos em operações no mercado à vista de ações negociadas em bolsa de valores nas alienações realizadas até R$ 20.000,00, em cada mês, para o conjunto de ações.

- No quadro Ganhos Líquidos/Ganho de Capital, clique em Novo e lance mês a mês os lucros de até R$ 20 mil de Ações por mês realizadas ao longo de 2013.

- Clique em OK

IV. Como declarar os Ganhos com as vendas de Ações?

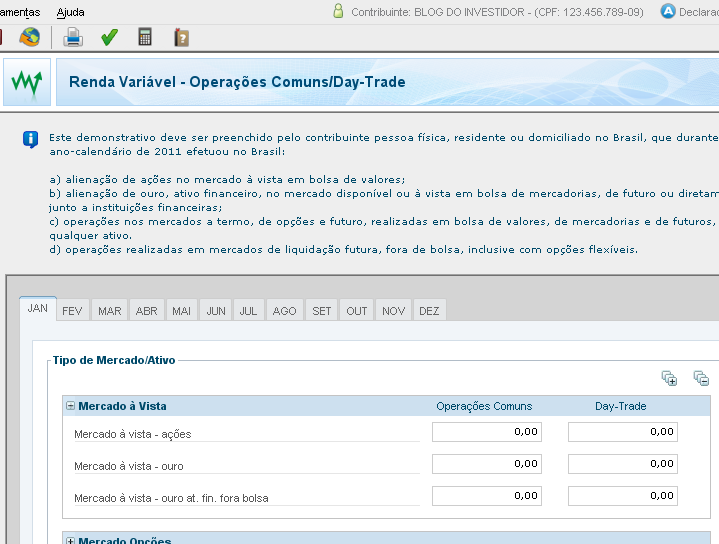

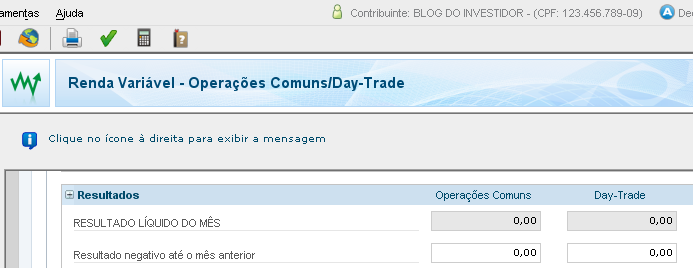

Nos meses em que o investidor vende mais de R$ 20 mil de ações, é necessário calcular o lucro com essas vendas e recolher o Imposto de Renda devido até o último dia do mês seguinte. Muitas dessas informações devem ser inseridas na Declaração Anual, mês a mês, em uma área específica. Embora você não precise declarar as contas em detalhes, precisará do lucro/prejuízo calculado, o valor de IR pago e o valor de IR retido na fonte (o “dedo-duro”). Também é nessa área que são declarados os prejuízos realizados para posterior compensação. Lembre-se também que os day-trades são computados separadamente. No programa IRPF 2013:

- Entre na opção Operações Comuns / Day-Trade do grupo Renda Variável

- Insira o valor do lucro (ou prejuízo) realizado com as vendas no mês de JAN na linha Mercado à vista – ações. Observe que o resultado das operações de Day-Trade ficam separados das Operações Comuns

- Especificamente no mês de JAN, insira na linha Resultado negativo até o mês anterior eventual prejuízo a compensar que esteja acumulado na sua declaração de 2011. Caso não tenha, pule para o próximo passo

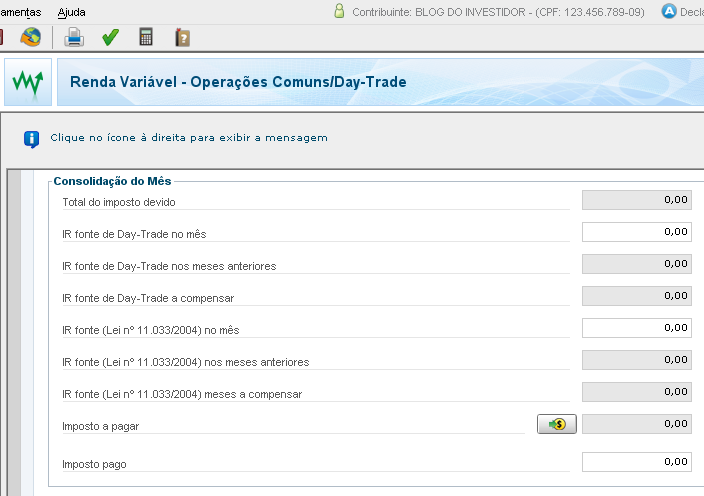

- Na parte de Consolidação do Mês, preencha as linhas IR fonte de Day-Trade no mês e IR fonte (Lei nº 11.033/2004) no mês com a quantia de IR retida como “dedo-duro” (lembrando que ele só existe quando são feitas vendas!). Esses valores aparecem na nota de corretagem e são calculados como 1% dos lucros nos Day-Trades e 0,005% do valor bruto das vendas nas Operações Comuns. Por fim, preencha o campo Imposto pago com o valor de Imposto de Renda recolhido até o último dia do mês seguinte

- Repita os passos 2 e 4 para cada um dos meses nos quais houve vendas de Ações em valor superior a R$ 20 mil

V. Como declarar o Saldo investido em Ações?

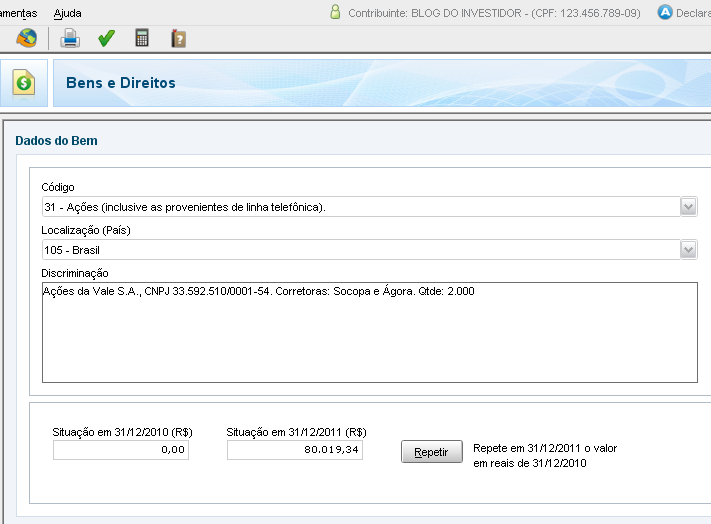

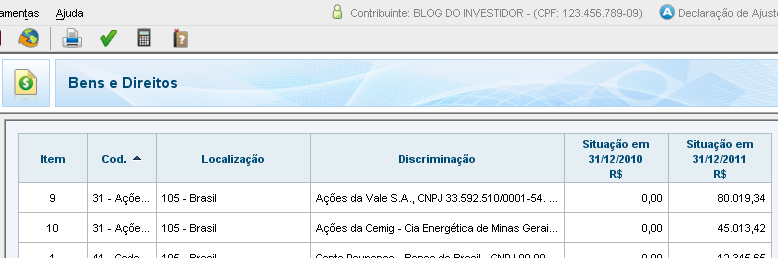

O valor que deve ser declarado na seção de Bens e Direitos corresponde ao resultado da multiplicação do preço médio de compra pela quantidade de ações possuídas em 31/12/2012. Note que não deve ser lançado o valor das ações atualizado, como mostra o extrato de Dezembro. No programa IRPF 2013:

- Entre na opção Bens e Direitos

- Procure entre as opções existentes se existe alguma linha com a discriminação “Ações da Empresa XYZ, CNPJ 99.999.999/0001-99. Corretoras: AAA e BBB. Quantidade: 999”. Caso já exista essa linha, selecione essa linha, clique no botão Editar e pule para o passo 5 abaixo. Caso não exista, clique no botão Novo

- No campo Código, escolha uma das opções a seguir: 31 – Ações (inclusive as provenientes de linha telefônica)

- No campo Discriminação, digite uma descrição contendo o tipo (Ações), o nome e o CNPJ da empresa. Inclua também uma referência à corretora e a quantidade atualizada de Ações

- No campo Situação em 31/12/2012, digite o valor resultado da multiplicação do preço médio de aquisição pela quantidade de ações

- Clique em OK

- Se necessário, repita o procedimento dos passos 2 a 6 para incluir o investimento Ações de outra empresa

Você tem mais algum investimento? Veja o guia passo a passo para declarar outros investimentos no seu Imposto de Renda!

Ulisses Nehmi é editor do Blog do Investidor e profissional da área de investimentos.

[…] Ações […]

Ulisses, MUITO OBRIGADA pelo artigo! A declaração de ações é meio confusa, e cada site diz uma coisa. Precisamos muito de explicações claras e corretas como as suas!

Minha corretora (Banif), por exemplo, me instruiu a informar o CNPJ dela no campo ‘Juros sobre capital próprio”, e não o da empresa da qual eu recebi o valor… imagine só!

Novamente, obrigada! Seu blog é um presente para os investidores!

Marina,

Muito obrigado pelo comentário!

Infelizmente muitas corretoras, independente do tamanho, só se preocupam em cobrar a maior corretagem possível, mas não tem a menor ideia de como trabalhar lado a lado com o cliente. Se eu tive bastante dificuldade em obter informações corretas das corretoras e conheço bem o assunto, imagine o investidor comum… Isso é uma das minhas motivações pro Blog do Investidor.

Abs

Ulisses, fiz o exercio de stock options em 2012 e na declaração de ganho de capital em moeda estrangeira o programa exige os dados do adquirente, nome cpf/cnpj e isto, quando se exerce a opção, o Trader não envia esses dados. Há alguma forma de declarar sem ser por esse GCME?

Olá querido povo, eu sou deputada Lopez Nuel, eu só quero que todos vocês sabem que eu sou um empréstimo credor privado que a oferta de empréstimos a 3% de taxa de juro baixo por isso, se você está lá fora na necessidade de empréstimo de quaisquer razões financeiras em tudo , então você terá que entre em contato conosco na Via ([email protected]) para obter mais informações sobre esta operação fundos de empréstimo

Cumprimentos

Sra Lopez Nuel

Ótimo artigo. Não é dos que só nos causam confusão.

A receita informou-me que cada operação dever ser declarada no mês seguinte, em “ganhos de capital”, fiquei em dúvida. Agora não.

Marina, bom dia.

A sua corretora BANIF, disponibiliza alguma ferramenta de apuração de resultados do mercado de ações ?

Caso não gostaria de lhe convidar a conhecer o nosso sistema, onde consolidamos sua carteira de ativos, baseados nos dados operacionais contidos na notas de corretagem, gerando relatórios até a apuração de I.R.

Se estiver interessada, me envie um email que liberamos um usuário e senha da verão DEMO.

Grato pela sua atenção.

Ulisses,

As boas dicas são sempre bem vindas. Gostei. Gostaria de mais uma orientação sobre o assunto: quando compro e vendo a mesma quantidade de ações no mesmo ano, no mercado à vista, sem saldo em 31/12/15, tenho que declarar na relação de BENS, mesmo que sejam inúmeras operações com papéis de diversas empresas?

Obrigado.

Ulisses,

Muito bem esclarecido como declarar investimentos no Imposto de Renda. Sua colocação é clara e de fácil entendcimento e com exemplos que não deixam dúvida ao contribuinte. Parabéns.

Levi,

Muito obrigado pelo comentário!

Abs

Ulisses, esse topico foi de grande valia para minha declaracao!! Não sabia como declarar JCP a receber, mas agora já posso dar continuidade. O print das telas é otimo, parabens!!

Grata,

Ana Cláudia

Ana Claudia,

Muito obrigado pelo comentário!

Abs

Olá,

Surgiram duas dúvidas quanto ao item “IV. Como declarar os Ganhos com as vendas de Ações?”.

São elas:

a) Na nota de corretagem, esse imposto “dedo-duro” está identificado por qual nome? Emolumentos, IRRF sobre operações? Este dedo-duro é cobrado em toda venda ou somente nas vendas com lucros?

b) Quando preenchi o valor do dedo-duro no campo especificado no programa IRRF 2012, apareceu um símbolo de erro do lado do campo, informando o seguinte: Imposto sobre a renda na fonte com valor indevido. Qualquer valor que coloco dá errado. O que estou errando?

Desde já agradeço!

João Carlos,

O “dedo-duro” é o “I.R.R.F. s/ operações” sim. Ele é cobrado sobre os valores das vendas e sobre o resultado positivo nos day-trades.

Quanto ao segundo erro, não acontece comigo e não sei o que pode ser. Se achar a solução, coloque um comentário aqui também explicando, pode ajudar outras pessoas!

Abs

joão carlos

Para você registrar o IRRF (dedo duro) você não pode fazê-lo diretamente no formulário final da declaração. Por isto é que ele diz “registro inváliddo”. Você precisa preencher mensalmente (ou na hora da declaração de ajuste anual precisa preencher uma folha para cada mes) o anexo “Ganhos em Renda Variável” onde há lugar para pôr este valor do IRRF cada mes. O Programa IRRF2012 automaticamente irá transportar este valor de cada mes para o formulário final.

Amigo, neste campo não se preenche nada. Quando você preencher os valores mês a mês, referente às operações em bolsa, os valores serão importados automaticamente

Leonardo,

É verdade, muito obrigado pelo comentário.

Abs

Meus Parabéns, já tinha procurado informações sobre como declarar ações e somente agora compreendi como fazer!

Muito esclarecedor.

Sampaio,

Muito obrigado pelo comentário!

Abs

Muito bom Ulisses! Esse post foi muito útil. Parabéns pelo Blog! Abraço

Só ficou uma dúvida. As datas das minhas operações não são as mesmas informadas pela Nota de Corretagem, geralmente leva 2 dias úteis para eles me enviarem. Então, que data eu devo considerar e onde conseguir essa informação correta? Abraço!

Na verdade tem essa informação na Nota de Corretagem! Foi mal! Vi agora!

Abraço

Bruno,

Muito obrigado pelo comentário!

Abs

Ulisses, esse imposto “dedo-duro” só me foi cobrado uma única vez em 6 operações de venda que realizei. Tem alguma explicação?

Bruno,

Eventualmente a corretora pode não ter cobrado isso adequadamente, e não se esqueça que esse valor é cobrado somente sobre as vendas e resultado de day-trade. Procure uma linha na nota de corretagem que diz “I.R.R.F. s/ operações”, esse é o “dedo-duro”.

Abs

Ulisses,

Muito obrigado pela série de artigos sobre IR!

Tenho uma dúvida em relação aos proventos: tenho recebido os informes das empresas das quais tenho ações e, em alguns desses informes, apenas os JCP são informados e não há menção aos Dividendos que recebi ao longo do ano? É assim mesmo? Eu devo tomar nota de todos os dividendos por conta própria, somá-los e declará-los por empresa por conta própria?

Mais uma vez, muito obrigado!

Walter,

Você deve receber o Informe de Rendimentos da empresa com todos os proventos pagos, sejam eles JCP ou dividendos.

Se sentir falta de algum, entre em contato com a área de Relações com Investidores (RI) da empresa e solicite esclarecimentos.

O que aconteceu comigo é que o Informe de Rendimento de algumas empresas foram enviados para um endereço antigo, pois o banco custodiante estava com o meu endereço desatualizado (incrível, mas não atualizam isso automaticamente com o cadastro da corretora).

Abs

Ulisses,

Parabéns pela série de artigos.

Extremamente didáticos.

Turco,

Muito obrigado pelo comentário!

Abs

Ulisses,

Tenho uma dúvida.

No dia 31/12/2011, eu tinha algumas ações alugadas como doador de ações.

Ou seja, as ações são minhas porém no dia 31/12/2011 elas não estavam na minha custódia.

Eu tenho que declarar essas ações?

Se sim, como?

Obrigado,

Fábio.

Fábio,

Vou postar o artigo sobre a declaração dos aluguéis de ação na semana que vem. De qualquer forma, mesmo que elas estejam alugadas, você não as alienou e elas continuam fazendo parte do seu patrimônio, certo? Logo, entendo que você continue as declarando normalmente na parte de Bens e Direitos pelo preço de aquisição.

Abs

Procurei o seu artigo sobre locação de ações e reembolso de juros e dividendos de ações alugadas, mas não localizei. Preciso muito das suas informações em especial em qual item devo declarar esses valores.

Parabéns pela excelência das suas informações: claras, objetivas e corretas.

Leopoldo

Olá, penso da mesma forma porém o informe de rendimentos oficial da bovespa demonstra a custódia diminuida (total ações – ações alugadas) e fica complicado a situação: “sumiu as ações” se eu lançar conforme a bovespa disponibiliza e complica a análise da evolução patrimonial. O contrário também é complicado pois se eu lançar conforme o nosso raciocínio lógico, teremos problema de cruzamento de dados com a bovespa.

Ulisses, muito útil seu blog.

Minha dúvida é o seguinte: como eu lanço as ações que eu já possuía antes de 2011. Por exemplo, se eu já tivesse 100 ações de determinada empresa e em 2011 comprei mais 100 ações. Como fica o campo “situação em 31/12/2010” e o campo “situação em 31/12/2011” supondo que apenas comprei e não vendi nenhuma?

Valeu!

Sérgio,

Se você já as possuía antes de 2011, então elas deveriam estar declaradas pelo preço de custo no IR do ano passado, certo? Supondo que você tinha investido R$ 1.234,56 em ações no ano passado, e nesse ano investiu mais R$ 543,21 em ações (já incluindo os custos), então o saldo em 31/12/2011 passa a ser de R$ 1.234,56 + R$ 543,21 = R$ 1.777,77.

Abs

Ulisses,

Parabéns pelo Blog. Depois de umas mil buscas encontrei um blog que explica detalhadamente como prencher o IR. Mas, ainda tenho uma dúvida: quando você faz várias compras e vendas de uma ação durante o ano, no final, qual o preço de compra para declarar no saldo de 31.12?

Abraço

Clari

Nesse caso do seu exemplo, os 1234,56 foram calculados pelo PM de compra em 2010 vezes o número do acoes compradas naquele ano, certo?

Ai em 2011 comprei esses 543,21, a outro PM.

como declaro isso nos bens e direitos?

“acoes da, quantidade: 2000 adquirdas em 2010, mais XXXX acoes adquiridas em 2011 a um PM XXXX”

é isso?

Vou divulgar seu site. Ajudou-me muito! Obrigado

Petterson,

Muito obrigado pelo comentário!

Abs

Aproveite para colocar uma observação no caso dos Dedo-Duros que será preenchida no campo do Imposto Retido somente se haver VENDA!

valeu

Petterson,

Muito bem observado, já fiz a alteração!

Muito obrigado!

Abs

Ulisses, parabéns pelo seu artigo.

Gostaria de tirar uma dúvida simples. Qual valor devo declarar para as ações que tenho: o valor da data de compra da ações ou o valor de 31/12? De antemão, obrigado.

Juliano,

Muito obrigado pelo comentário!

Você deve declarar as ações pelo valor de compra, podendo acrescentar os custos no valor de aquisição. Veja o exemplo no ínicio do artigo.

Abs

Ulisses,

Aproveitando a dúvida do Juliano, por favor esclareça se nos custos de aquisição além dos valores de Emolumentos e Corretagem podemos incluir também: Taxa de Liquidação e ISS (que no meu caso, Rio de Janeiro).

Assim como os demais, parabenizo-o pelo excelente trabalho!

Abs

Bom tarde

Sr. Ulisses Nehmi,

Tenho uma duvida comprei 751 ações em 2009 a R$ 29964,90e nunca declarei, agora fiz a venda em fevereiro de 2012 a R$ 33013,40, a duvida e: ser devo declara esta informação no IRPJ 2011 e tambem ser preciso pagar imposto sobre o lucro que foi de R$ 3182,94.

Abraços..

Rodrigo.

Rodrigo,

Como a venda foi feita em 2012, então você só precisará declarar esse lucro, conforme o item (IV) no ano que vem. No entanto, você deve calcular o lucro (valor de venda – valor de compra, cerca de R$ 3 mil) e recolher o imposto sobre esse lucro à alíquota de 15% (algo próximo a R$ 450) até o final do último dia útil do mês subsequente (no caso, até 30/mar).

O único cuidado que você deve ter no IR desse ano é fazer o lançamento das ações na parte de Bens e Direitos mantendo o valor de compra, como diz o item (V) do artigo.

Além disso, para pensar: se você tivesse vendido menos que R$ 20 mil num mês e o saldo no mês seguinte, não teria que pagar esses cerca de R$ 450.

Abs

Ulisses,

Fiz uma única venda em 2011 e expeimentei um prejuízo de R$ 600,00. Como faço para declarar isso no IR?

Obrigado e parabéns pelo lúcidos esclarecimentos.

Arrebol,

Nesse caso, siga o roteiro do item (IV). No mês em que teve prejuízo, você deve declarar esse valor para que ele seja “carregado” até que você tenha um lucro com ações.

Abs

Isso mesmo que o valor vendido tenha sido inferior a 20 mil reais?

Boa noite.

Meu entendimento até o presente momento era que as movimentações financeiras de até R$20.000,00 dentro de um mês estariam isentas do pagamento de IR para pessoas físicas. Sendo essas movimentações como lucro ou não. Conforme citado por você acima, meu entendimento está equivocado..

Levando-se em consideração que não foram feitos os pagamentos de IR em nenhuma das vendas efetuadas no ano de 2011, como devo proceder para regularizar a situação?

Bruno,

O seu entendimento está correto, e é isso que foi colocado no artigo. Nas vendas de até R$ 20 mil por mês o lucro é isento de IR. Isso, no entanto, não descarta o cálculo do valor, que deve ser apurado e declarado no IRPF 2012 conforme mostra o item (III).

Abs

Parabén, Ulisses, bom esclarecimento. Para melhorar, sugiro no item IV “Como declarar os Ganhos com as vendas de Ações?”, modificar a informação “… Todas essas informações devem ser inseridas na Declaração Anual…” para “muitas destas informações devem ser inseridas na declaração. Todavia, as informações do cálculo do lucro não precisam ser inseridas, apenas o resultado do cálculo. Assim, as contas apresentadas no exemplo da ação XYZW4 não precisam ser inseridas, apenas o lucro encontrado de R$ 1.222,60…”

Luciano,

Obrigado pleo comentário! Acabei de alterar o post.

Abs

Ulisses, parabéns pelo artigo, que é muito esclarecedor. No entanto, ainda estou com dúvidas… Desde 2008, venho informando na “declaração de bens e direitos” ações da vale.

Em 2011, foram lançadas opções, cujos rendimentos favoráveis permitiram a compra de novas ações (petro).

A partir disso, novas opções foram vendidas e recompradas, umas operações com lucros, outras não. Ao final, as ações da petr4 foram vendidas. E as ações da vale que eu tinha foram exercidas no prazo da opção correspondente.

Em resumo, o valor final de todas as operações (novas ações petr4 e opções da vale) foram inferiores ao investido em 2008. Como devo proceder para formalizar a venda das ações da vale (exercidas em opção) na declaração, no campo “declaração de bens e direitos”?

Devo informar cada operação de venda e compra de opções?

Em que campo deve declarar o prejuízo final?

Muito obrigado.

Leandro,

Não querendo desestimular esse seu entusiasmo com os lançamentos de opções, mas sugiro que você pesquise como seria a declaração de imposto de renda nesse caso, já que deveria ser apurado mês a mês. Dada a complexidade desse controle, recomendo fortemente utilizar algum tipo de controle (seja fornecido pela corretora, disponibilizado gratuitamente na internet ou contratado) para fazer a apuração mensal. Assim na declaração anual fica muito mais fácil declarar, já que todas essas informações seriam importadas e você só precisaria declarar o saldo de ações na virada do ano.

Ainda, sugiro que esse tipo de pesquisa/planejamento seja feito antes de sair fazendo operações dessa complexidade.

Abs