Hoje em dia é prática comum de vendedores perguntarem antes de passar o cartão: “Você deseja parcelar?”.

Da mesma forma, a resposta comum é: “Claro, por que não?”, quando na verdade deveria ser: “Depende: tem desconto para pagamento à vista?”

Nas compras de Natal e no começo do ano a dúvida sempre volta. Devo pagar o IPVA à vista ou parcelar?

E o IPTU? Aliás, para qual desconto vale realmente a pena pagar à vista?

O único fator que será levado em conta neste artigo é o que é mais vantajoso financeiramente. Também vou considerar que o leitor tem disponível o valor total para ser pago à vista, seja por renda ou em investimentos, e não possui dívidas. Lembre-se que o pagamento de dívidas vem sempre antes do resto.

Como fazer a conta do que vale a pena

Para qualquer tipo de compra e pagamento, existem 2 fatores a considerar: o custo de oportunidade e os impostos. Vou exemplificar com o IPVA, que já possui desconto definido para pagamento à vista, de 3% em São Paulo:

Para um carro de R$ 30.000, o IPVA a ser pago será 4% deste valor, ou seja, R$ 1.200. Neste caso tenho a opção de:

- Pagar à vista (R$ 1.164) com desconto de 3%, isto é, R$ 36 de desconto.

- Pagar em 3 vezes de R$ 400.

Na opção (2) vou pagar R$ 400 à vista, R$ 400 daqui 1 mês e R$ 400 daqui a 2 meses. Desta forma eu tenho R$ 800 para investir no primeiro mês, e R$ 400 para investir no segundo. Se o investimento fosse feito em títulos públicos, por exemplo, teria um rendimento bruto mensal hoje de cerca de 0,9%. Arredondando para 1% ao mês, eu teria R$ 8 de rendimento no final do primeiro mês, e mais R$ 4 no final do segundo mês. Desta forma o meu custo de oportunidade neste caso foi de R$ 12. Temos também que deduzir os impostos, que neste caso seriam de 22,5%, ou seja, o rendimento líquido seria R$ 9,30.

Desta forma a resposta é bem clara: vale muito mais a pena pagar à vista, mesmo que o valor de 3% de desconto pareça pequeno.

Podemos fazer a mesma conta de trás pra frente. Na opção (2) eu pago R$ 400 à vista, logo tenho uma dívida de R$ 764 (R$ 1.164 – R$ 400), que será paga em 2 parcelas de R$ 400. Calculando a TIR (Taxa Interna de Retorno) para este fluxo, temos que os juros serão de 3,1% a.m. Isto significa que para o desconto não valer a pena, o investimento (custo de oportunidade) deveria render no mínimo 3,1% ao mês após descontar os impostos! Já adianto: isso não existe.

Eu sei que muitas vezes os valores são pequenos, e muitas vezes falta dinheiro na hora (mês) do pagamento e parece fazer mais sentido pagar no máximo de vezes possível, desde que não tenha juros. Mas lembre-se que as pequenas diferenças muitas vezes são as responsáveis pelos grandes gastos.

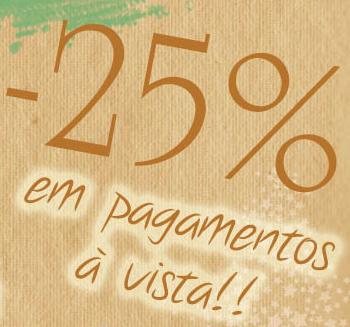

Muitas lojas oferecem um desconto de 5% no mínimo quando você não parcela no cartão de crédito, e muitas vezes com muito menos desconto que isso já faria sentido não parcelar. O IPTU oferece 6% de desconto para o pagamento à vista. Se você possui o dinheiro para isso, não faz sentido parcelar.

Então quer dizer que pagar à vista é sempre melhor?

Geralmente sim, mas nem sempre. Para isso o desconto tem que superar o custo de oportunidade líquido (já descontado os impostos). Tenha claro na sua cabeça que o empresário prefere receber à vista, e para isso já calcula quanto deve dar de desconto para que seja mais vantajoso para o cliente.

Aqui focamos na vantagem financeira em si. Existem outras vantagens de pagar sempre à vista, mas abordaremos isso em outro artigo.

Vitor Nagata é editor do Blog do Investidor e profissional da área de investimentos

Olá Vitor

No caso do IPTU o desconto é maior mas também por conta do, também maior, número de prestações: 10.

Não seria interessante montar um planilha onde se entrasse valor, desconto à vista, número de parcelas, e um benchmark (para o cálculo do custo de oportunidade) onde rapidamente seria identificado a melhor opção ?

Abraço!

Major,

Muito obrigado pelo comentário!

Não montei uma planilha porque prefiro ensinar a pescar do que dar o peixe. Fazer uma planilha seria entregar tudo mastigado ao leitor, no qual ele não entenderia o conceito.

No caso do IPTU (6% de desconto ou 10 vezes), a TIR é 1,4%, ou seja, o rendimento mínimo para compensar teria que ser no mínimo de 1,4% ao mês após descontado os impostos.

Abs!

Vitor bom dia! Sou de Bh e aqui o IPTU tem 7% de desconto se for pago a vista. Gostaria de saber qual seria a taxa de aplicação financeira mínima para deixar de ser vantajoso o pagamento a vista?

Vale lembrar que é sempre melhor pagar a vista que a prazo, o desconto é maior e a economia também.

O problema é que falta dinheiro e acabamos comprando a prazo e os juros são ofensivos, isso é uma bola de neve.

Temos que aprender muito sobre educação financeira, para mudar os hábitos ,aproveito para felicitar o blog do investidor sempre tem boas materias e exelentes respostas.

Quero deixar uma dica onde você pode comparar taxas de juros, e saber mais sobre investimentos http://www.ipoupar.com.br/

Melissa,

Apesar de valer para a maioria das vezes, nem sempre vale a pena. O desconto (que varia) precisa compensar o custo de oportunidade (que também varia).

Peço encarecidamente que pare de fazer propagandas pois caso contrário terei que moderar os seus comentários.

Obrigado!

Abs

Olá, o pagamento parcelado compesa caso o investimento seja feito em ações; se for em renda fixa aí é melhor pagar à vista.

Abs.

Olá Gouvea!

Não necessariamente. Por exemplo: no caso do IPVA estamos falando de 3 meses de parcelamento. Não há garantia que nesse período as ações irão render no mínimo 3,1% ao mês. Por isso que é um pouco complicado utilizar rendimentos de renda variável como custo de oportunidade, pois nesta modalidade de investimento você tem apenas uma expectativa de retorno.

Abs!

Olá,

Primeiramente gostaria de agradecer aos donos do Blog do Investidor. Achei bastante informações úteis aqui, e aprendi muito. Acho que já li todos os artigos rsrs…

Hoje ,após a releitura deste artigo, confirmei minha vontade de pagar o meus primeiro passivos a vista. Uma moto e minha carteira de motorista.

Tenho 18 anos e iniciarei no meu primeiro emprego (de verdade pois antes eu era jovem aprendiz) semana que vem.

Minha ideia é passar o ano todo aplicando uma quantia de 500 reais religiosamente em LFT’s até o final do ano (10 meses de investimento aproximadamente + 1 (13º)). E tentarei investir nestas mesmas letras mais alguns trocados para reserva de emergência (ex: 50 reais ou algo assim).

Após a leitura dos artigos creio que esta seja a melhor opção, pois para render no CDB seria pouco dinheiro e curto prazo, e LTN e NTN-B são para longo prazo.

Correto? Obrigado pela atenção.

Atenciosamente,

Richard Silva.

Richard, acredito que você está no caminho certo! Ficamos muito felizes em poder ajudá-lo!

Você assimilou de forma correta as idéias de prazo e melhor escolha para títulos públicos.

Abs!

E em um investimento de estudos? Como faz o cálculo pra saber se o que tenho investido em poupança compensaria pagar parcelado e não pagar à vista?

Lucila, o raciocínio é o mesmo!

Utilize o seu custo de oportunidade já descontado os impostos (normalmente alguma aplicação em renda fixa), e calcule se vale a pena pagar a vista ou parcelar. No seu caso, muitas vezes até há descontos para pagamento antecipado ou a vista, então isto deve entrar na conta.

Abs!

Lucila, na época que eu fazia faculdade, eles sempre ofereciam desconto para se pagar o semestre todo e sempre era muito vantajoso (algo em torno de 25% de desconto) !!! O problema é justamente esse, ter essa grana toda disponível para quitar em uma só tacada.

Recebi uma proposta do colégio do meu filho para pagamento da anuidade 2013 à vista de 4,77%. Tenho o dinheiro para fazê-lo aplicado em Fundo DI com rendimento médio de 5,4% ao ano bruto. Neste caso vale a pena eu pagar à vista?

Errata……………..

Recebi uma proposta do colégio do meu filho para pagamento da anuidade 2013 à vista com desconto de 4,77%. Tenho o dinheiro para fazê-lo aplicado em Fundo DI com rendimento médio de 5,4% ao ano bruto. Neste caso vale a pena eu pagar à vista?

Boa Noite!Eu devo 1.476 de IPTU se eu chgar com 1.000 a vista eles aceitam na hora por causa do desconto!!

Eu sempre pensei que era mais interessante ao vendedor me vender a prazo, por duas razões: uma por que ele funciona de financeira (no meu entendimendo financeira é a segunda coisa na escala de lucro dos modelos de negócio, perdendo apenas para os bancos) e depois por que quanto mais clientes devendo o vendedor (e com uma economia estável onde as pessoas pagam suas dívidas) mais dinheiro ele tem pra receber no futuro e dessa forma ele pode provar pra seguradoras/investidores/etc que ele não vai quebrar em, sei lá, seis meses poruqe ele tem muito dinheiro a receber nos próximos seis meses…

Tenho uma dívida de empréstimo de R$6871,00. Na renegociação dessa dívida me foi proposto um total de 25 parcelas de R$304,00, com primeiro vencimento agora para dia 30/11 ou 40% de desconto caso desejasse quitar todo o saldo devedor à vista, ou seja, pagaria R$4089,00. Tenho hoje na poupança R$12000,00. O que faço, parcelo ou quito a dívida com 40% de desconto?